Gérer ses finances, c'est un peu comme jongler avec des assiettes : une concentration de tous les instants ! Et parmi ces assiettes, la TVA, ou Umsatzsteuer comme disent nos voisins allemands, est une pièce maîtresse. Sa bonne inscription au bilan, son « umsatzsteuer in der bilanz ausweisen », est essentielle pour éviter les faux pas et assurer la stabilité de votre entreprise.

Imaginez un instant un bilan sans TVA correctement enregistrée. Un véritable casse-tête ! Cela pourrait fausser l’image de votre situation financière, vous induire en erreur sur votre réelle rentabilité et, dans le pire des cas, vous exposer à des sanctions. Alors, comment maîtriser cet aspect crucial de la comptabilité ?

En France, la TVA est omniprésente. Des achats aux ventes, elle accompagne chaque transaction. Son inscription rigoureuse au bilan, conformément aux normes comptables, permet d’avoir une vision claire de vos flux financiers. C’est un peu comme le tableau de bord d’une voiture : il vous indique où vous en êtes et vous permet d’anticiper les virages.

La déclaration et la comptabilisation de la TVA, c'est le nerf de la guerre pour toute entreprise, quelle que soit sa taille. Une erreur, même minime, peut avoir des conséquences importantes. C'est pourquoi il est primordial de comprendre les mécanismes de l'« umsatzsteuer in der bilanz ausweisen », l'équivalent allemand de la comptabilisation de la TVA dans le bilan.

Mais rassurez-vous, pas besoin d’être un expert en comptabilité pour décrypter ce jargon. Dans cet article, nous allons démystifier la comptabilisation de la TVA, en abordant ses différents aspects, de son historique à ses implications concrètes pour votre entreprise. Prêt à plonger au cœur de ce sujet passionnant ?

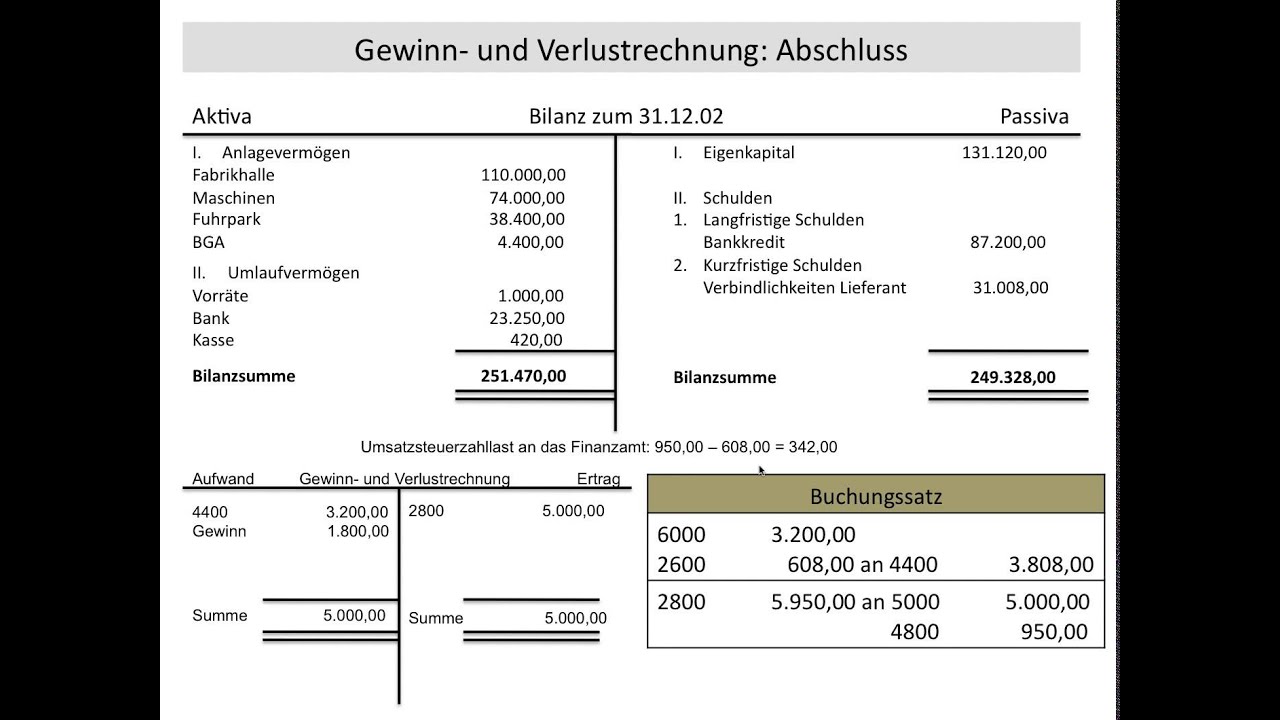

L'histoire de la TVA remonte au milieu du XXe siècle. En France, elle a été introduite en 1954. L'objectif initial était de simplifier le système fiscal et de moderniser l'économie. L'« umsatzsteuer in der bilanz ausweisen », bien que formulé différemment, repose sur le même principe fondamental : enregistrer correctement la TVA collectée et la TVA déductible afin de déterminer le solde à reverser à l'administration fiscale.

Concrètement, la TVA collectée correspond à la TVA que vous facturez à vos clients. La TVA déductible, quant à elle, est la TVA que vos fournisseurs vous facturent. La différence entre ces deux montants représente la TVA à payer ou à récupérer.

Prenons un exemple : vous vendez un produit pour 100 € TTC avec une TVA de 20 %. Vous collectez donc 20 € de TVA. Si vous avez acheté des matières premières pour 50 € TTC avec une TVA de 20 %, vous avez payé 10 € de TVA déductible. Le solde de TVA à reverser à l'administration fiscale est donc de 10 € (20 € - 10 €).

Une bonne gestion de la TVA vous permet d'optimiser votre trésorerie. En effet, une TVA déductible bien comptabilisée peut vous permettre de récupérer de l'argent. De plus, une comptabilité transparente et rigoureuse facilite les contrôles fiscaux et limite les risques de redressements.

Conseils : utilisez un logiciel de comptabilité, conservez précieusement vos factures et rapprochez régulièrement vos comptes. En cas de doute, n'hésitez pas à consulter un expert-comptable.

En conclusion, la comptabilisation de la TVA, ou « umsatzsteuer in der bilanz ausweisen », est un élément essentiel de la gestion financière de toute entreprise. Une bonne maîtrise de ce processus vous permet d’avoir une vision claire de votre situation financière, d’optimiser votre trésorerie et d’éviter les sanctions. Alors, prenez le temps de vous familiariser avec ces mécanismes, c'est un investissement qui vaut de l'or !

Decouverte du monde fascinant des tortues combien despeces

Delice hongrois poulet au paprika recette authentique

Lunivers tisse dun chemin de table maylis de kerangal et la matiere narrative